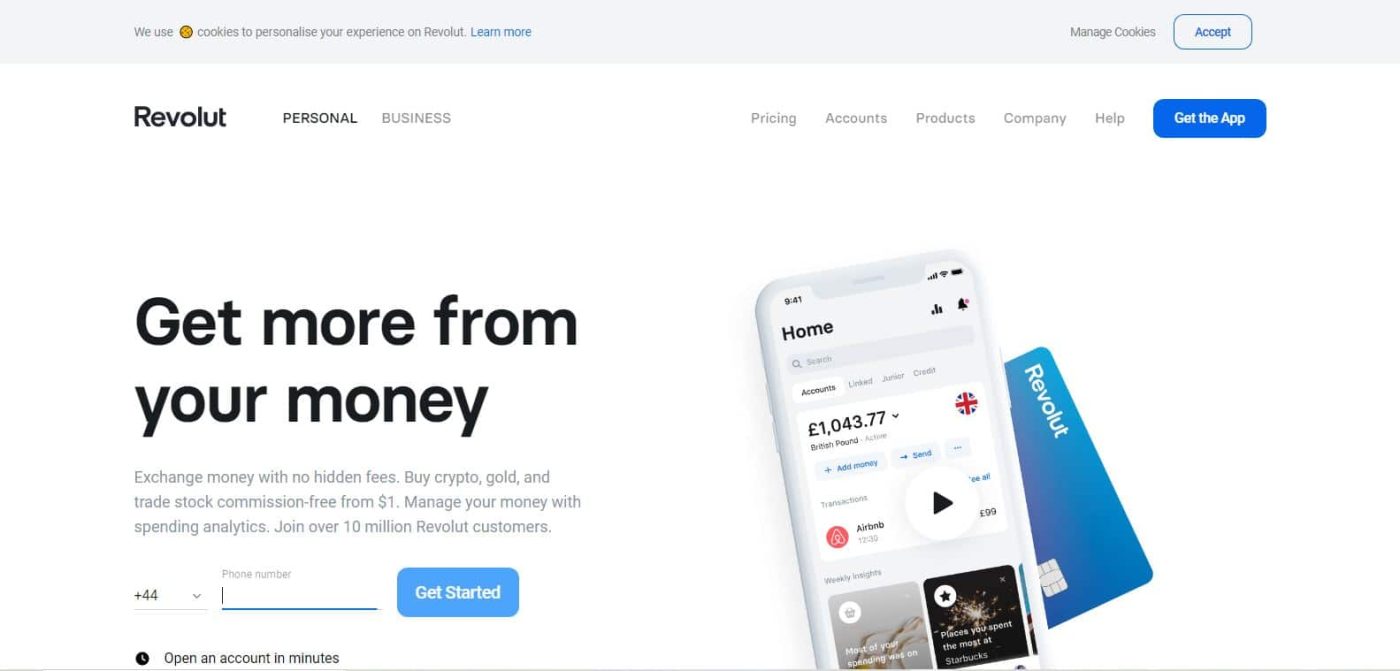

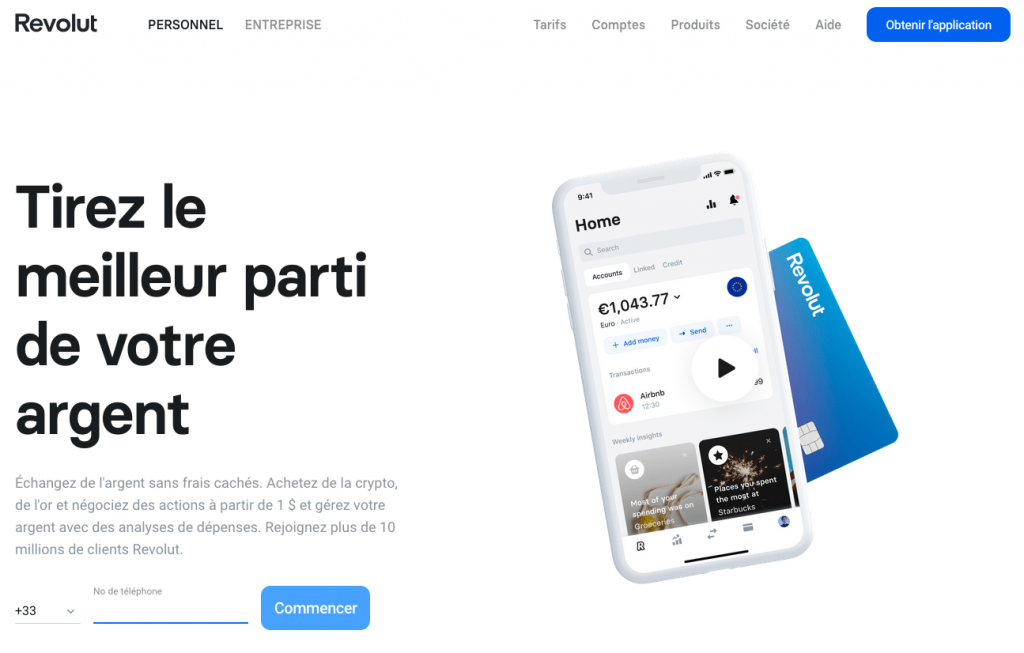

Les banques nouvelle génération continuent de faire parler d’elles. Parmi celles-ci, une banque en ligne ravit particulièrement les professionnels souvent en déplacement, les voyageurs, les expatriés et bien sûr les particuliers. Cette néo-banque c’est Revolut. Comme elle s’adresse principalement à des personnes en déplacement, Revolut est entièrement accessible via son application et par internet. Il va sans dire que cette accessibilité à distance facilite la vie de tout le monde. Ce n’est là qu’un des nombreux avantages de Revolut. Voici tout ce que vous devez apprendre sur cette banque 2.0 avant d’y ouvrir un compte.

comparez les banques en ligne

comparerQue faut-il savoir sur Revolut ?

Revolut est une banque digitale britannique née de l’esprit de deux amis d’origine russe : Nikolay Storonsly et Vladyslav Yatsenko. L’idée de créer Revolut leur est venue à cause du prix élevé des frais de change que les banques facturent. Pour les deux passionnés de voyage, c’était clairement un problème qui gâchait leurs aventures et celles de nombreuses autres personnes. En juillet 2015, Revolut voit le jour. La manière dont les voyageurs dépensent et transfèrent leur argent à l’étranger va alors connaître une véritable révolution.

Si au début, l’objectif était d’être un service financier alternatif aux établissements bancaires traditionnels pour les voyageurs, Revolut a su adapter ses offres avec le temps. En effet, elle s’adresse actuellement à monsieur et madame tout le monde avec pour but de toujours répondre aux besoins de chacun. L’une des priorités de Revolut a été d’introduire des systèmes de gestion budgétaire innovants afin d’offrir un contrôle financier optimal à ses clients. De plus, la néobanque voit ses tarifs de tarification à la baisse et son service sait faire preuve de transparence et de rapidité. Des qualités qui l’ont aidé à diversifier ses clients qui ne se composent plus uniquement de jeunes.

Les offres Revolut pour les particuliers et les pros

Les particuliers désireux d’ouvrir un compte bancaire chez Revolut ont trois options. Celles-ci étant :

- Revolut Standard : L’abonnement à ce compte est gratuit. Les retraits à hauteur de 200 € par mois le sont également (2 % par transaction au-delà de cette somme). Les paiements par carte bancaire Mastercard sont sans frais dans toutes les devises.

- Revolut Premium est disponible pour un abonnement à 7,90 €/mois. Ce compte permet de choisir le coloris de sa carte. La livraison de deux cartes bancaires Mastercard est gratuite. Aucun frais n’est appliqué pour les retraits inférieurs à 400 € (2 % par transaction au-delà de cette somme). Si vous voyagez, vous pouvez bénéficier d’une assurance maladie à l’étranger, une assurance bagage et vol retardé.

- Revolut Metal est l’offre la plus complète de Revolut. Pour un abonnement de 12,99 € par mois, les retraits à hauteur de 600 € par mois sont gratuits (2 % par transaction au-delà de cette somme). Vous pouvez vous faire livrer deux cartes bancaires métalliques gratuitement. Par ailleurs, vous bénéficiez également d’un service client dédié, d’assurances (maladie à l’étranger, bagages et vol retardé), livraison express mondiale, accès à la cryptomonnaie, service de conciergerie, possibilité d’ouvrir des comptes Revolut Junior pour 5 enfants…

- Revolut business est l’offre réservée aux professionnels et aux entreprises

L’offre Standard

Afin de faire leur place et concurrencer d’autres établissements traditionnels, Revolut vous permet de créer gratuitement un compte bancaire. Cette offre se nomme « standard », à part sa carte de crédit qui vous coûtera 5 euros, l’utilisation et l’ouverture de son compte sont totalement gratuites. Si vous désirez découvrir les avantages de Revolut ou que vous ne souhaitez pas utiliser des services fournis par les comptes premium, alors Revolut Standard pourrait répondre à vos besoins.

A qui s’adresse l’offre Standard ?

Pour s’inscrire, vous n’aurez pas à justifier de votre revenu mensuel, ni d’utiliser une carte bancaire pour que cette dernière ne soit pas surfacturée. Cette néo-banque ne nécessite aucune condition particulière et même les interdictions bancaires peuvent souscrire à cette offre. De même, les documents à joindre, comme les justificatifs de domiciles et de revenus sont également un souvenir lointain.

En se connectant au site internet ou à l’application Revolut, la création d’un compte gratuit standard nécessitera un numéro de téléphone fixe ou mobile, une carte d’identité pour notamment prouver d’avoir au moins 18 ans et aussi d’être parmi l’un des 36 pays actuels où se trouve Revolut. Pour la France, Revolut est bien disponible. Évidemment, l’utilisation de la carte n’a rien à voir avec votre critère géographique : vous pouvez l’utiliser peu importe où vous êtes.

Si vous êtes à l’étranger et que vous souhaitez vous abonner à Revolut, assurez-vous de définir la France comme lieu de résidence dans votre pays, si vous ne possédez pas de visa, de document d’identité du pays ou permis de travail. Ainsi, l’expédition de la carte de crédit pourra se faire dans le pays de destination auquel vous vous trouvez, mais il est nécessaire d’indiquer votre pays de résidence afin de pouvoir prouver de votre identité par la suite.

Caractéristiques de l’offre Revolut Standard

Revolut ne fait pas exception : comme certaines néo-banques, elle se concentre actuellement sur un compte bancaire traditionnel, à savoir une carte bancaire et un compte courant.

Il est possible de transférer l’argent du compte Revolut de manière gratuite en Europe, ainsi que pour le transfert en direction de ce compte. La politique de Revolut dans les pays hors Europe (transfert hors zone SEPA) est de facturer une commission de 0,5 %. Cela ne s’applique uniquement qu’aux clients utilisant l’offre gratuite Revolut. Par conséquent, si vous souhaitez un virement en dehors de l’Europe ou un compte bancaire, nous vous recommandons plutôt l’offre Revolut Metal ou Revolut Premium.

Le compte Revolut est facile à utiliser et bien plus avancé que les banques traditionnelles. L’application mobile Revolut permet de le personnaliser, de le paramétrer et de voir de manière très claire ses fonds. Certes, l’application offre la possibilité de créer un sous-compte afin de catégoriser votre budget et vos économies.

Les différentes fonctionnalités de Revolut en France

- Des comptes courants britanniques et européens : bénéficiez d’un compte chèque britannique à l’aide d’un code de tri et un compte européen avec le code IBAN. Configurez des paiements de façon récurrente, retirez de l’argent aux DAB (Distributeur Automatique de Billets) et effectuez des paiements grâce à Google Pay et Apple Pay. Votre solde s’affichera sur l’écran d’accueil.

- Effectuer des paiements internationaux : l’application vous permet d’envoyer gratuitement de l’argent vers des pays étrangers (en 30 devises) aux taux de changes interbancaires. Ce taux peut être augmenté pour certaines devises ou le week-end.

- Dépenser à travers le monde de façon gratuite : toutes vos dépenses dans les pays étrangers sont facturées également au taux interbancaire. Ce dernier peut aussi être majoré.

- Un compte multidevise : l’application Revolt vous permet de détenir des soldes dans 16 devises.

- Payer des proches : envoyez de l’argent à vos amis ou à vos familles, bénéficiez d’un paiement ou utilisez le partage des factures pour distribuer le prix avec vos proches (par exemple, un voyage ou un dîner).

- Visualiser vos consommations quotidiennes : grâce à une analyse automatique, toutes vos dépenses peuvent être catégorisées par type de transaction, par pays ou par commerçant.

- Paramétrer votre compte et votre carte : vous avez la possibilité de bloquer ou de débloquer votre carte bancaire grâce à l’application Revolut, désactiver les paiements sans contact, limiter les dépenses mensuelles ainsi que les retraits en espèces.

- Épargner votre argent : le menu coffre-fort consiste à économiser facilement de l’argent pour des objectifs spécifiques.

L’offre Premium

Revolut est une société britannique spécialisée dans la fintech. Elle propose des services financiers et bancaires digitaux. C’est une néo banque, c’est-à-dire une banque digitale souvent exclusivement accessible via une application mobile via smartphone. Elle existe depuis le 1er juillet 2015. Revolut propose trois formules : une formule standard, premium et metal. En quoi consiste la formule premium ? A qui s’adresse-t-elle ? Quels services propose-t-elle et à quel prix ?

A qui s’adresse l’offre Premium ?

L’offre premium s’adresse aux particuliers, notamment ceux qui voyagent. En effet, elle est adaptée aux voyageursou aux personnes qui effectuent régulièrement des paiements en devises étrangères.

Pour ouvrir un compte Revolut Premium, il suffit d’avoir un smartphone avec un numéro de téléphone, avoir au minimum 18 ans, être résident dans un pays où Revolut est disponible (c’est le cas de la France) et fournir une pièce d’identité. Il n’y a pas besoin de justifier de revenus.

L’offre premium se situe entre les offres standard et Metal. L’offre standard est gratuite, la carte Metal est payante et s’adresse aux personnes ayant un besoin important de cash à l’étranger.

Les services compris dans l’offre

La carte Revolut Premium offre les services suivants :

- La gratuité du compte UK ou du compte IBAN en Euro

- La possibilité de réaliser des achats dans plus de 150 devises au taux de change interbancaire

- L’échange possible en 30 monnaies fiduciaires, sans limite mensuelle

- Le retrait possible à l’étranger jusqu’à 400 euros sans commission (formule standard = 200 euros, metal = 600 euros). Au-delà de 400 euros, les frais liés au retrait s’élèvent à 2 % de son montant

- L’Accès Pass LoungeKey et l’accès gratuit au salon de l’aéroport pour le détenteur de la carte et un proche si le vol est retardé de plus d’une heure

- L’ouverture de comptes Revolut Junior pour deux enfants maximum

- La possibilité d’effectuer un transfert SWIFT gratuit par mois

- Les transferts transfrontaliers sont gratuits et illimités

- La livraison express mondiale d’une nouvelle carte bancaire en seulement trois jours, en cas de perte. A partir du 12 août 2020, un seul envoi par an sera possible. Au-delà, elle sera facturée

- L’application est ergonomique et facile d’utilisation : classement des dépenses, création de sous-compte pour épargner, mise à jour du capital après un achat

- La possibilité d’avoir plusieurs cartes bancaires, physiques ou virtuelles : toutes les cartes sont rattachées à un même compte

- Le paiement sans contact ou la carte virtuelle pour payer des sommes plus importantes, avec possibilité de passer par Apple Pay ou Google Pay

- Utilisation de la carte à l’étranger : paiement sans frais que ce soit en euro ou dans une devise étrangère

- Assurance médicale et dentaire à l’étranger, assurances bagages et/ou vol retardé. Remboursement jusqu’à 370 euros du billet d’avion ou bagages si retard de 4 heures

- Accès au service d’achat et échange de cinq crypto-monnaies, en partenariat avec Bitstamp. Cinq devises disponibles en instantané, possibilité d’en acheter directement via l’application de Revolut.

- Accès prioritaire au service client

Les tarifs

Pour bénéficier de la carte Revolut Premium, il faut souscrire à un abonnement de 12 mois. Deux modes de paiements sont proposés. Le tarif peut être mensuel, il est de 7,99 euros par mois. Il peut être annuel, il s’élève à 82 € par an, ce qui représente une économie de 14 % par rapport au paiement mensuel. Il faut savoir que le premier mois est gratuit.

La carte Revolut Premium se situe entre la carte standard qui est gratuite, et la carte Metal qu’on peut obtenir pour 13,99 € par mois.

La carte Revolut Premium constitue donc un bon compromis entre les 2 autres offres Revolut. Elle permet de profiter de multiples avantages à un prix raisonnable.

L’offre Metal

Revolut Metal ? Ce nom évoque étrangement un groupe de rock alternatif nordique, mais il n’en est rien. C’est en réalité l’offre haut de gamme de l’une des néobanques les plus en vue de ces dernières années. En quoi cette formule est-elle si exceptionnelle ? À qui s’adresse-t-elle ?

A qui s’adresse Revolut Metal ?

Revolut Metal s’adresse à une clientèle exigeante, en quête de services premium et sécurisés pour leurs transactions en ligne. Les voyageurs internationaux, les hommes d’affaires, les aventuriers, les acteurs de la finance, les investisseurs particuliers et les adeptes de monnaies virtuelles font partie des utilisateurs de cette offre. Autrement dit, toute personne majeure, résidant dans l’un des pays où Revolut est implanté, peut y ouvrir un compte Metal.

Revolut Metal : carte premium et services distingués

À sa création en 2015, Revolut s’est fixé comme objectif de révolutionner l’univers de la banque , d’où son nom. Sa philosophie, axée sur une digitalisation à l’extrême des services, a conquis rapidement les cœurs. Cinq ans après ses premiers pas, la fintech britannique compte plus de 3,5 millions d’utilisateurs. Et ce chiffre n’a de cesse de croître rapidement.

Il faut dire que les prestations premium et l’application design et ergonomique de la néobanque attirent du monde, en Europe comme à l’international. Avec le lancement de l’offre Metal en 2018, Revolut continue d’asseoir sa notoriété dans le secteur des banques digitales haut de gamme.

En effet, cette formule livre des prestations dignes d’une carte MasterCard World Elite, voire meilleures. Les transactions en ligne, point fort de Revolut, se retrouvent bonifiées avec cette offre.

Retraits

Les retraits – en euros ou en devises étrangères — sont gratuits, jusqu’à un plafond de 600 € par mois. Cette gratuité s’applique partout dans le monde. Au-delà de cette limite, Revolut facture une commission de 2 % du montant de retrait.

Virements

Revolut Metal ne facture aucun frais sur les virements hors zone SEPA. Les paiements en devises et en euros sont également gratuits.

Change

Besoin d’échanger des devises à l’international ? Le compte Revolut Metal permet d’effectuer des changes aux taux interbancaires dans plus de 24 devises et cryptomonnaies, dont Bitcoin, Ethereum, Litecoin, XRP et Bictoin Cash. Bien sûr, la néobanque ne prélève aucun frais supplémentaire sur ces transactions, peu importe leur montant.

Compte courant

L’offre Metal donne droit aux privilèges et prestations complets d’un compte courant avec numéro IBAN européen, sans coût caché ni charges supplémentaires. Toutes les opérations de gestion, de dépôt, de retrait et virement se font directement sur l’application sécurisée de Revolut.

Revolut Metal : des services annexes incomparables

Revolut Metal offre des avantages et des prestations exclusives, qui font la réputation de la marque. Les privilèges suivants sortent notamment du lot :

Une conciergerie digitale accessible 24h/7j

Vous êtes en voyage et cherchez un hôtel, des billets d’avion, un taxi ou des tickets de train ? Il suffit de vous rendre sur l’application Revolut et de trouver toutes les informations dont vous avez besoin. Le service de conciergerie dispose d’une plateforme d’assistance permanente, qui répond à vos demandes par SMS ou par mail.

Cashback

La carte Metal offre une remise de 0,1 % sur tous les achats en ligne effectués en Europe. Le cashback peut aller jusqu’à 1 % pour les transactions en dehors de l’Europe. Ces remises sont récupérables dans l’une des 25 devises et 5 monnaies virtuelles supportées par la plateforme.

Paiement sécurisé

Revolut Metal génère automatiquement des cartes de paiement virtuelles pour mieux sécuriser vos achats en ligne. Ces cartes virtuelles ont une durée d’utilisation limitée dans le temps.

Une assurance voyage premium

Cette assurance couvre les retards de vol et de bagages de plus de 4 heures. Elle prévoit des compensations, sous forme d’accès gratuit au lounge de la compagnie aérienne pour le titulaire de la carte et 3 accompagnateurs.

Les tarifs

L’accès aux privilèges de cette formule très haut de gamme a néanmoins un prix. Il faut débourser 13,99 € par mois ou environ 135 € par an (paiement en une fois) pour ses prestations incomparables et décrocher la carte Metal. Cette dernière pèse 18 grammes et est façonnée dans de l’acier renforcé. Sa teinture sobre, mais raffinée cadre parfaitement avec les particularités de la formule Metal. A savoir, une offre distinguée, avec des prestations très haut de gamme et des privilèges exclusifs à des tarifs respectables.

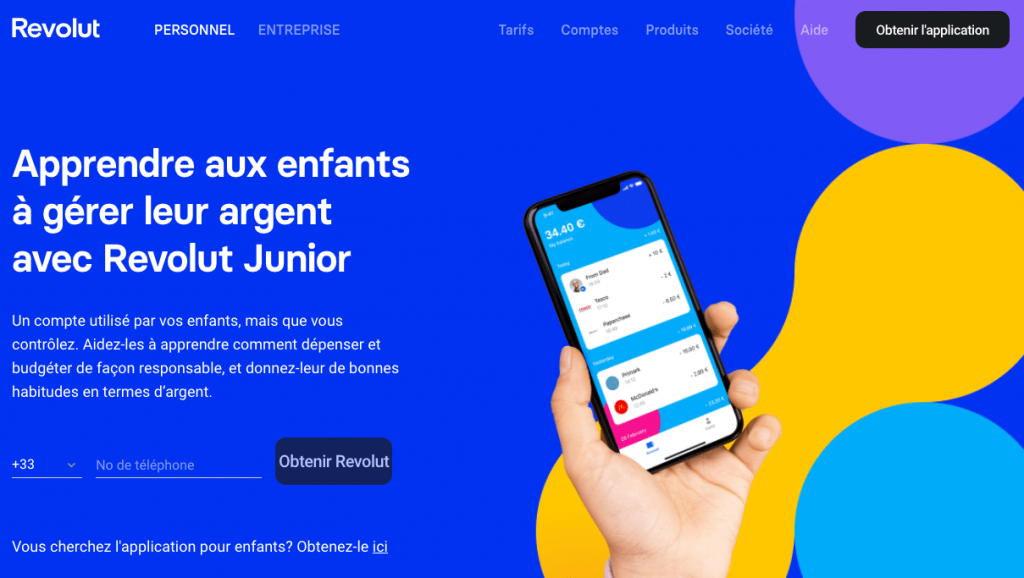

L’offre Junior de Revolut : Pour les enfants et ados de 7 à 17 ans

L’offre Junior de la néobanque Revolut s’adresse aux parents qui souhaitent donner des responsabilités à leurs enfants dans le domaine financier. Les parents souhaitent que leurs enfants apprennent à gérer leur propre argent, de façon progressive. Cela peut se faire très tôt, puisque l’offre Revolut Junior s’adresse à des jeunes enfants, dès l’âge de 7 ans. En effet, à cet âge-là, les enfants commencent à appréhender et comprendre les différents moyens de paiement. Ils sont tout à fait capables d’utiliser et de gérer leur argent.

A qui s’adresse l’offre junior de Revolut ?

L’offre Revolut Junior est destiné aux parents qui veulent faire de leurs enfants des adultes responsables dans le domaine de l’argent et des dépenses. Ils estiment que posséder un compte bancaire, utiliser une carte bancaire, leur donnera le sens de l’argent. Les enfants et les adolescents se sentiront valorisés par la confiance accordée par leurs parents. Is comprendront rapidement la gestion de l’argent disponible sur leur compte et l’utilisation d’un compte en banque.

L’offre Revolut Junior s’adresse à tous ces profils : du plus jeune au plus âgé, qui veut gérer son argent comme un grand.

Revolut Junior propose un compte pour votre enfant, mais géré et contrôlé par le parent. Pas de mauvaises surprises donc. Revolut Junior est destiné aux enfants âgés de 7 à 17 ans. Pour jeunes adultes, pas encore majeurs, l’offre Revolut leur permet d’anticiper leur indépendance proche et leur entrée dans la vie active. Il est nécessaire qu’un de ses parents ait déjà un abonnement Revolut Premium ou Metal.

Les services compris dans l’offre

Revolut Junior est une carte prépayée par le parent de l’enfant. Une application est disponible pour le jeune sur son smartphone, s’il en possède un. Elle lui permet de suivre ses dépenses, de consulter le solde de son compte. S’il n’a pas de smartphone, il peut quand même posséder un compte Revolut Junior.

L’adulte a accès aux dépenses, il reçoit des alertes concernant les achats de son enfant. Il peut réapprovisionner facilement son compte.

Certains vendeurs ne permettent pas le paiement par carte par les mineurs, la carte de l’offre Revolut respecte cette clause. De plus, certaines fonctionnalités sont personnalisables. Votre enfant sera toujours protégé.

Les tarifs

L’offre Revolut Junior est comprise dans l’abonnement de l’adulte :

- Si le parent a un compte PREMIUM, à 7,99 euros par mois, il peut créer des comptes Revolut Junior pour deux enfants au maximum.

- Si le parent a un compte METAL, à 13,99 euros par mois, il peut créer des comptes Revolut Junior pour cinq enfants maximum.

- Si l’adulte n’a pas encore de compte Revolut, le choix du compte, PREMIUM ou METAL, dépendra alors du nombre d’enfants présents dans la famille et de l’utilisation qu’il fait de son compte Revolut.

Revolut Junior est vraiment l’offre qui permet aux enfants et adolescents de se familiariser avec la gestion de l’argent et l’utilisation d’une carte bleue. Elle garantit facilité et sécurité aux parents.

Le compte Revolut Junior est un compte dédié aux enfants et adolescents leur apprenant à gérer un budget de manière responsable. Bien entendu, les parents peuvent suivre le compte de leurs enfants depuis leurs propres comptes.

Des cartes virtuelles éphémères et de la cryptomonnaie avec les comptes Premium et Metal

En plus des cartes bancaires physiques associées aux comptes Premium et Metal, vous pouvez profiter de cartes bancaires virtuelles. Toutefois, la durée de vie de ces dernières est faible. C’est la raison pour laquelle Revolut les appelle « cartes virtuelles éphémères ». Elles sont à usage unique et représentent un paramètre de sécurité supplémentaire. Révolut recommande leur utilisation surtout lorsque vous ne souhaitez pas communiquer vos coordonnées bancaires. Par exemple, pour acheter des produits et articles sur des sites de vente en ligne, faire des réservations ou tout simplement quand vous n’avez pas confiance concernant le traitement de vos informations bancaires en ligne.

Revolut est partenaire de Bitstamp, une plateforme d’échange de jetons numériques ou cryptomonnaies. De ce fait, avec un compte Revolut Premium ou Metal, il est possible d’acquérir et échanger des jetons tels que les Bitcoin (BTC), les Bitcoin Cash (BCH), les Litecoin (LTC), les Ripple (XRP), etc. via l’application Revolut.

L’application mobile de la néo-banque britannique

L’une des grandes forces de Revolut réside dans son application. Cette dernière est non seulement fluide, simple et intuitive, mais elle est également très complète. La gestion de compte se fait très aisément depuis l’application Revolut. Ses principaux services sont :

- Le transfert d’argent.

- Les alertes de paiement instantanées et d’analyses.

- Un accès au cours des cryptomonnaies.

- La budgétisation et sauvegarde automatique du compte courant Revolut.

- Un accès à l’historique et aux statistiques des dépenses faites durant le mois.

- Une configuration pour régler les factures arrivant ponctuellement.

- Un contrôle sur toutes les cartes associées au compte (blocage total ou partiel de la carte, désactivation de carte en cas de vol ou perte, changement de code PIN).

Le support client de Revolut est disponible via l’application par chat ou appel. Notez que les clients possédant un compte Premium seront prioritaires. Toutefois, le service client de cette néobanque se veut d’être rapidement joignable par tous.

Les moyens de paiement

Que cela soit en France ou à l’étranger, les clients de Revolut peuvent faire leurs courses et payer leurs factures grâce aux divers moyens de paiement mis à leur disposition par la banque en ligne britannique.

Le paiement mobile

Partout où vous êtes et à tout moment, faites vos courses et payez votre repas avec Revolut en vous servant de votre smartphone. À la fois rapide et sécurisée, cette opération requiert seulement que vous ayez l’application Google Pay sur votre cellulaire. Pour utiliser ce mode de paiement, respectez les étapes suivantes :

- Téléchargez l’application Revolut.

- Ouvrez l’onglet « Cartes », puis appuyez sur « Ajouter à Google Pay ». Après, suivez les instructions.

- Pour effectuer un paiement avec Google Pay, maintenez votre téléphone sur le lecteur de paiement.

Par ailleurs, si vous avez un iPhone ou un Apple watch, vous pouvez également faire vos achats via l’application Apple Pay.

Les virements

Le virement bancaire est également un moyen de paiement proposé par Revolut à ses clients. Pour en effectuer un, vous devez respecter les étapes suivantes :

- Accéder à votre compte Revolut.

- Appuyer sur l’onglet « Paiements ».

- Sélectionner « + virement ».

- Appuyer sur « Créer un nouveau bénéficiaire », et saisir les informations concernant le compte bancaire destinataire, le montant du transfert, la devise et la référence.

- Appuyer sur « Envoyer ».

Simple et sécurisé, le virement bancaire constitue l’un des moyens préférés des utilisateurs de Revolut. Sachez qu’avec la banque en ligne britannique, vous pouvez faire des virements vers un compte étranger, et ce gratuitement.

Les prélèvements

Afin de vous permettre de payer les dépenses factures, la banque en ligne britannique vous donne la possibilité de faire des prélèvements. Ainsi, pour qu’un commerçant ou une entreprise puisse vous prélever de l’argent, il vous suffit de leur donner les coordonnées de votre compte en EURO ou en GBP en utilisant l’application Revolut.

Les cartes bancaires

Revolut propose des cartes bancaires MasterCard s’adressant à toutes les catégories de personnes. Quels que soient vos moyens et vos exigences, vous pouvez choisir la carte qui vous correspond le mieux.

La carte classique

Lorsque vous souscrivez au compte standard de Revolut, vous pouvez obtenir gratuitement une carte MasterCard classique, après avoir payé son frais de livraison. Comme toutes les autres cartes proposées par les banques en ligne, elle vous permet d’effectuer vos achats, que vous soyez en France ou ailleurs.

Si la carte est gratuite, les retraits ne le sont pas au-delà de 200 € par mois. En outre, si vous souhaitez envoyer de l’argent vers l’étranger, la carte classique vous autorise à effectuer cette opération dans 30 devises différentes à hauteur de 1 000 livres par mois.

À part cela, elle vous fait bénéficier de différents services, comme :

- La possibilité de payer dans plus de 150 devises au taux de change interbancaire.

- Des remises importantes concernant des grandes marques avec les Perks Plus.

- L’accès à cinq crypto-monnaies comme les bitcoins, les ethers, les litecoins, etc.

- La possibilité de profiter d’un transfert transfrontalier gratuit par mois.

- L’accès à un compte Revolut Junior pour votre enfant.

Toutefois, si la carte classique dispose de multiples avantages, elle n’est pas encore assortie d’une assurance ni d’une assistance clientèle.

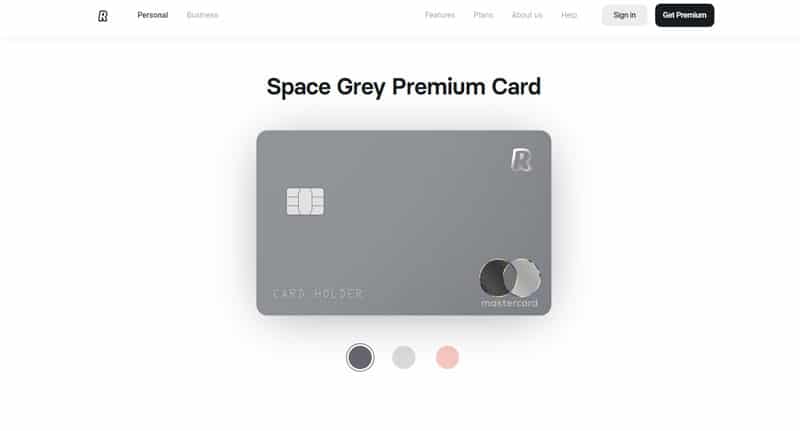

La carte Premium Space Grey

Elle est accessible à toutes les personnes ayant souscrit à un abonnement premium, avec le prix de 7,99 € par mois.

À l’instar de la carte classique, la carte MasterCard premium vous permet de faire vos achats partout dans le monde. Néanmoins, il y aura des frais de retraits si vous dépensez plus de 400 € par mois. Outre cela, elle a d’énormes avantages, à savoir :

- La possibilité de dépenser et d’échanger des devises à l’étranger, sans aucune limite.

- Une assurance médicale mondiale (soins médicaux et dentaires), ainsi que des assurances bagages et/ou vols retardés.

- Une assistance clientèle prioritaire.

- L’accès à cinq crypto-monnaies.

- L’accès à des cartes virtuelles éphémères.

- Le SmartDelay pour accéder gratuitement (plus de 1 000 salons d’aéroport dans le monde entier).

- La possibilité d’avoir un transfert SWIFT gratuit par mois ainsi que des transferts transfrontaliers gratuits illimités.

- Une livraison express mondiale.

- Des remises de prix importantes concernant de grandes marques avec les Perks Plus.

- L’accès à deux comptes Revolut Junior pour vos enfants.

La carte Revolut Metal exclusive

Avec la carte métal, vous pouvez dépenser jusqu’à 800 € par mois sans frais de retrait. Pour l’avoir, vous devez payer 13,99 € par mois. Outre le fait qu’elle cumule tous les avantages de la carte classique et de la carte premium, les atouts de cette carte sont nombreux, à savoir :

- Le SmartDelay pour accéder au salon de l’aéroport avec trois de vos enfants en cas de retard du vol.

- La possibilité pour cinq de vos enfants d’accéder à des comptes Revolut Junior.

- Des offres de cashback et des remises Perks Plus de vos grandes marques favorites.

La carte Revolut Junior

Pour que votre enfant de 7 à 17 ans puisse apprendre à gérer un compte bancaire et à connaître la valeur de l’argent, souscrivez-lui un compte Revolut Junior. Une carte Revolut Junior lui permettra d’effectuer des achats, auprès de la plupart des commerçants, et ce, même s’il n’a pas de téléphone.

Grâce à l’application Revolut, vous pouvez surveiller ses dépenses et alimenter son compte avec votre propre argent.

Comment ouvrir un compte bancaire ?

Vous attendez de votre banque un compte bancaire pilotable à distance pour répondre à vos besoins de grands voyageurs ou d’expatriés ? La néobanque Revolut est la solution. Grâce à son application mobile, vous profitez d’une offre bancaire 100 % en ligne avec une ouverture de compte en quelques minutes via votre smartphone. Prêt pour l’aventure Revolut ? Découvrir comment ouvrir un compte auprès de la néobanque britannique.

Les conditions d’ouverture de compte

Avant d’entrer dans le vif du sujet, commençons par le début : qui peut ouvrir un compte chez Revolut ? En effet, la néobanque britannique impose quelques conditions d’éligibilité à l’ouverture de compte. Entre autres, vous devez satisfaire aux conditions suivantes :

- Avoir plus de 18 ans.

- Résider dans l’un des pays de l’espace économique européen, en Suisse ou en Australie.

- Posséder un smartphone compatible avec l’application mobile de Revolut (Android et iOS) avec un écran de 3,5 pouces au minimum.

- Ne pas avoir un autre compte Revolut.

- L’application mobile de Revolut ne prend pas en charge les tablettes Android, par contre les iPad avec l’iOS 10 sont compatibles.

- Les interdits bancaire peuvent ouvrir un compte bancaire auprès de Revolut.

Les étapes à suivre pour ouvrir un compte

Revolut prône la rapidité et la simplicité pour l’ouverture de compte bancaire. Pour souscrire à une offre Revolut, comptez 4 minutes au chrono. Le compte est activé immédiatement.

- Rendez-vous sur le site internet de Revolut.

- Entrez votre numéro de téléphone pour une première vérification.

- Vous recevrez un SMS qui vous permet de télécharger l’application mobile.

- Créez un code confidentiel pour sécuriser votre application.

- Vous recevrez un autre SMS pour valider le code.

- Renseignez les informations personnelles demandées : nom, prénom, date de naissance, pays adresse postale et adresse e-mail.

- Vous recevrez un premier e-mail qui vous guide dans l’utilisation de votre compte Revolut.

- Indiquez la raison pour laquelle vous souhaitez ouvrir un compte Revolut.

- Faites un premier versement de 10 € minimum sur votre compte, soit par virement depuis un autre compte à votre nom, soit par carte bancaire via la rubrique « ajouter de l’argent ». Sachez qu’il est possible d’effectuer le virement plus tard en cliquant sur « pas maintenant ».

- Revolut va ensuite vérifier votre identité. Pour ce faire, prenez en photo votre carte nationale d’identité ou votre passeport, puis faites un selfie.

- Dès lors que votre identité a été vérifiée, votre compte est validé. Vous pourrez alors utiliser les cartes virtuelles.

- Enfin, commandez votre carte bancaire.

- Vous recevrez ensuite votre carte sous 4 jours ouvrés (courrier express) ou 9 jours ouvrés (courrier normal). Celle-ci n’est activée qu’après la saisie de votre code PIN lors d’un premier paiement effectué auprès d’une boutique physique.

Les pièces justificatives nécessaires pour valider votre compte

Pour ouvrir votre compte, la néobanque britannique va vous demander de lui transmettre une seule pièce justificative : la copie d’une pièce d’identité en cours de validité (carte nationale d’identité ou passeport). Vous n’avez donc pas besoin de fournir un justificatif de domicile ou un justificatif de revenus. Simplicité et flexibilité sont les mots d’ordre chez Revolut.

Comment contacter le service client ?

Pour obtenir plus d’informations sur les services de Revolut, faire des réclamations ou des déclarations, vous pouvez contacter le service client de Revolut. L’équipe a mis en place différentes manières de communiquer avec elle. Par téléphone, par e-mail ou par chat, elle se tient à l’écoute et à votre disposition.

Contacter Revolut par téléphone pour un contact rapide

Le téléphone reste le moyen de communication le plus conventionnel. Ainsi, pour prendre contact avec Revolut, vous pouvez appeler le +442033228352. Ce numéro est consacré uniquement à recevoir les appels des clients ou clients potentiels. Vous pouvez notamment appeler en cas de perte de votre carte ou de votre chéquier. Le service se chargera ensuite de transmettre le dossier au service compétent pour faire opposition à la carte bancaire.

Le service client de Revolut est joignable par téléphone du lundi au vendredi de 8 h 30 à 19 h. Les samedis, ce service est disponible de 9 h à 18 h.

Si vous souhaitez contacter Révolut pour avoir des informations sur les comptes professionnels, vous pourrez joindre l’équipe au numéro 06 44 60 40 08.

Par l’intermédiaire d’un chat live

Vous pouvez aussi télécharger l’application mobile de Revolut sur votre smartphone. Que vous soyez sur Android ou IOS, vous pourrez profiter de cette application. Totalement gratuite, elle vous donne accès à bon nombre de fonctionnalités, notamment le chat. Vous pouvez également vous rendre sur le site internet pour avoir accès au chat.

Celui-ci est disponible 24 h/24 et 7 jours/7. Vous pourrez poser vos questions et l’équipe vous répondra. En cas de soucis par rapport à votre compte ou votre carte, le service client vous conseillera et vous réorientera vers le service qui prendra en charge votre problème.

Par ailleurs, en téléchargeant l’application mobile, vous pourrez consulter à tout moment le solde et les détails de votre compte.

Contacter l’équipe de Revolut par courrier

Beaucoup de clients optent encore aujourd’hui pour la voie postale. Si vous souhaitez faire une déclaration pour une perte ou un vol de votre carte, vous pouvez écrire une lettre et l’envoyer à l’adresse postale suivante.

Revolut Limited

4th Floor 7 Westferry Circus

E14 4HD Londres, Royaume-Uni

Pensez à bien préciser l’objet de votre déclaration. Une fois que votre dossier est reçu, l’équipe la traite dans les plus brefs délais. Vous aurez à patienter le temps que votre nouvelle carte sera prête, puis vous pourrez la récupérer dans votre agence Revolut. Il est également possible de la recevoir par voie postale directement chez vous.

Par courrier électronique

Si vous êtes client de Revolut et que vous souhaitez faire une réclamation, vous pouvez toujours écrire à l’adresse électronique formalcomplaints@revolut.com.

Par l’intermédiaire de l’espace personnel en ligne dédié à chaque client

Lorsque vous ouvrez un compte bancaire chez Revolut, vous aurez votre propre espace client. À partir de celui-ci, vous aurez accès à divers services.

- Consulter votre solde

- Faire des virements

- Télécharger votre RIB

- Mettre en place un prélèvement bancaire

- Faire des réclamations

- Déclarer un problème

Il existe également un espace pro réservé aux professionnels, auquel vous pourrez accéder en ligne.