Facturation

La facturation d’une entreprise est le processus de production et d’envoi des factures à ses clients pour le paiement des produits ou services qu’elle leur a fournis.

Il s’agit d’un processus complexe qui peut impliquer plusieurs étapes, notamment la création de l’invoicing, le suivi des paiements, les rabais et les ajustements, l’enregistrement des paiements et l’envoi des rappels.

Une entreprise peut choisir d’utiliser des outils logiciels spécialisés pour gérer le processus de facturation, offrant une plus grande précision et une plus grande efficacité.

Les processus de facturation peuvent être automatisés pour garantir un traitement rapide et précis des factures et des paiements.

comparez les logiciels de facturation

comparer

Lorsque l'on est entrepreneur, la facturation est une obligation légale très encadrée. Elle peut rapidement devenir chronophage avec le développement de l'activité. Bien choisir son logiciel est donc essentiel pour éviter les erreurs et gagner du temps.

Pour les entreprises du secteur du BTP, les chantiers se succèdent, les devis s’enchaînent et les factures s’accumulent. La gestion administrative devient alors très vite un casse-tête. Même pour les professionnels, il est très facile de se perdre entre les spécificités des acomptes, les retenues de garantie et bien d’autres.

Ce sont les raisons pour lesquelles un logiciel de facturation s’impose aujourd’hui comme un allié de taille pour les entreprises du BTP. Loin d’être un simple gadget, il représente un puissant levier pour optimiser la gestion de l’entreprise. Découvrez ici toute son utilité !

La facturation est un aspect important de l'activité de toute entreprise, les auto-entrepreneurs y compris. Vous venez de créer votre micro-entreprise et vous posez tout un tas de questions ? L'édition de facture est-elle obligatoire ? Comment rédiger une facture en bonne et due forme ? Quelles sont les règles applicables à la facturation lorsqu'on est micro-entrepreneur ? Cet article vous dit absolument tout sur la facturation en micro-entreprise !

En tant qu’entrepreneur, la concurrence peut être rude et il est essentiel de savoir se démarquer. L'un des meilleurs moyens d'y parvenir est de maîtriser l'art de la rédaction d'un devis convaincant.

Dans cet article, nous aborderons les étapes à suivre pour rédiger un devis qui persuade vos prospects de faire appel à vos services, ainsi que quelques conseils pratiques pour les entrepreneurs.

Costructor est un logiciel en ligne tout-en-un qui se veut surtout indispensable pour les professionnels dans le domaine du bâtiment. L’outil répond à leurs besoins en offrant une gamme complète de fonctionnalités avancées, conçues spécifiquement pour faciliter la création de devis détaillés et la gestion de projets.

Mais que vaut réellement Costructor ? Dans cet article, découvrez la réponse en prenant connaissance des offres, des prix ainsi que des avis sur le logiciel.

En fonction de l’activité de l’entreprise, l’établissement d’une facture est obligatoire. C’est ainsi le cas des ventes de produits et de prestations en B2B. C’est aussi le cas des ventes aux particuliers dont le montant dépasse les 25 euros TTC ou des ventes en ligne.

Conformément à la loi, les factures doivent comporter un certain nombre de mentions, autrement, elles peuvent être considérées comme fausses. Avec la digitalisation, il est plus facile d’éviter une fraude à la facture. Comment reconnaître une fausse facture ? Comment réagir si l’entreprise en est victime ? Comment éviter une fraude à la facture ? Éléments de réponses.

Depuis la publication de la loi de finances 2016, plusieurs réformes réglementaires et législatives ont été réalisées, notamment en termes de facturation. Pour lutter contre la fraude à la TVA, l’administration fiscale impose à certaines entreprises l’utilisation d’un outil de facturation. Aujourd’hui, de nombreux entrepreneurs ignorent encore s’ils sont concernés par cette obligation ou non. Suivez le guide pour y voir plus clair.

Importer ou exporter des marchandises ou des prestations de services implique de respecter certaines règles. L’auto-entrepreneur ou micro-entrepreneur, bien que bénéficiant d’une certaine souplesse dans son activité, n’échappe pas à cette règle. Ces obligations diffèrent selon que l’indépendant effectue des échanges intracommunautaires, c’est-à-dire avec des pays membres de l’Union européenne ou avec de pays tiers.

Tout savoir sur les échanges internationaux quand on est auto-entrepreneur.

Un auto-entrepreneur peut-il travailler avec dès clients internationaux ? De même, un auto-entrepreneur français peut-il exercer son activité dans un autre pays ? Si oui, comment se passe la facturation ? Comment facturer une prestation de service à l’étranger quand on est auto-entrepreneur ? Les détails dans cet article.

La gestion des devis et des factures est souvent une tâche pénible pour les chefs d’entreprise. Pourtant, la facturation est un élément indispensable à la bonne administration. C’est la raison pour laquelle il importe de recourir à un logiciel de facturation adéquat.

Lequel choisir ? Quel est le logiciel de devis et de facture sans abonnement qu’il vous faut ? Les détails dans cet article.

Les entreprises exerçant dans la vente de produits ou de services peuvent être amenées à éditer une facture d’avoir. À quoi sert ce document ? Quelle est l’obligation d’un fournisseur envers le client en matière de rectification liée à la facturation ? Quelle est la réglementation en vigueur concernant la rédaction d’une facture d’avoir ? Découvrez les réponses à ces questions dans les lignes suivantes.

Bien qu’il existe de nombreuses méthodes pour créer les factures clients, Excel reste la plus connue de tous les assistants de facturation et la plus plébiscitée par les entreprises. Mais comment réaliser un fichier dans l’optique d’une facture ? Quels sont ses points forts ? Existe-t-il des objections légales quant à l’utilisation de ce programme de Microsoft ? Et comment y procéder pour la réaliser ? Découvrez toutes les réponses à ces questions dans cet article.

Lorsqu’un client achète un article qui n’est pas disponible en magasin ou qui est sur commande, le vendeur demande généralement une avance. Cette somme permet de réserver l’article jusqu’à sa livraison. À cet effet, un bon de commande est remis au client sur lequel il doit apposer sa signature. Dès lors, il vaut pour accord.

Toutefois, il se peut que l’acheteur se désiste et demande à annuler la vente. Dans certaines situations, c’est le professionnel qui se rétracte. Dans l’un comme dans l’autre cas, l’annulation est-elle possible alors qu’une certaine somme a déjà été versée ? Si oui, comment cela se passe ? Le client peut-il espérer un remboursement ? Éléments de réponses.

Dans le cadre des échanges commerciaux, il est d’usage de créer des factures sur Word. Ces documents en version électronique seront d’ailleurs obligatoires à partir de 2023. Que ce soit en micro-entreprise, en société ou encore en association, il s’avère nécessaire d’établir une facture à chaque transaction. Dans cet article, nous vous expliquons comment créer une facture sur Microsoft Word.

L’Ordonnance n° 2019-359 du 24 avril 2019 modifie le Code de commerce en ajoutant l’adresse de facturation aux mentions obligatoires d’une facture. Cette information correspond à l’adresse à laquelle le client souhaite recevoir ses factures. Elle est souvent requise lors d’un achat en ligne. Le présent article détaille les éléments à connaître en matière d’adresse de facturation.

Bien souvent, le professionnel demande à son client de verser de manière anticipée une partie du montant total du bien ou de la prestation avant l’exécution du contrat. Afin de garder une trace de cette transaction, il lui faudra émettre une facture d’acompte, conformément à l’article 289 du Code général des impôts. Dans cet article, découvrez les règles à respecter pour établir une facture d’acompte.

Une erreur sur une facture est plus courante qu’on ne le pense et n’épargne aucune entreprise. Lorsque cela arrive, a-t-on le droit de la modifier ? Cela est-il légal ? Comment corriger ou annuler une facture réglée ou non réglée ? Quels sont les risques si l’on ne rectifie pas une facture erronée ? Les réponses dans les lignes qui suivent.

La rédaction des CGV ou Conditions Générales de Vente reste une étape cruciale dans toute vente de produit ou d’offre de service, et ce, encore un peu plus lorsqu’il s’agit des relations e-commerce ou la vente en ligne. Mais quelle est leur vraie importance ? Quelles sont les clauses obligatoires à respecter pour les sociétés de vente sur internet ? Des éléments de réponse à découvrir dans les lignes qui suivent.

Que vous soyez vendeur de produits ou prestataire de services, il est important de communiquer vos CGV ou Conditions Générales de Vente. En effet, ce document résume les droits et obligations du vendeur et de l’acheteur concernant une vente ou une offre précise. Mais est-il vraiment nécessaire de la communiquer ? Et dans le cas contraire, quels sont les risques encourus par le professionnel face à son manquement ? Découvrons un peu plus sur ce sujet dans les prochaines lignes.

Les conditions générales de vente (CGV) entre professionnels sont soumises à des règles strictes tant dans leur rédaction que leur communication. Néanmoins, elles restent facultatives tant qu’un client professionnel « n’en fait pas la demande. C’est pourquoi il est possible de les rédiger avant une négociation et pour une catégorie de professionnels spécifique.

Qu’est-ce que les CGV ? Quels sont leurs rôles ? Que doivent-elles contenir ? Éléments de réponses.

L’auto-entrepreneur doit suivre bon nombre de formalités administratives lors de la création de son entreprise. Les CGV (Conditions générales de Vente) en font partie. C’est surtout le cas lorsque votre entreprise est consacrée à des activités commerciales. Que sont les CGV ? Quelles sont les obligations de l’auto-entrepreneur vis-à-vis des conditions générales de vente ?

La loi impose la rédaction des mentions légales, des conditions générales de vente (site e-commerce), des cookies et de la politique de confidentialité des données sur un site internet. Si les conditions générales d’utilisation (CGU) n’entrent pas dans les mentions obligatoires, elles restent néanmoins très utiles. Pourquoi les utiliser ? Comment les établir et quelles sont les règles à respecter ? Que doivent-elles contenir ? Dans cet article, nous vous proposons une fiche complète sur les conditions générales d’utilisation.

Le Code de la consommation impose à toute entreprise de communiquer toute information précontractuelle à ses clients. On parle de conditions générales de vente (CGV). Il s’agit de l’ensemble des informations essentielles qui encadrent la relation contractuelle entre le vendeur et l’acheteur. Mais à quoi servent-elles exactement les CGV ? Quelles sont les clauses qui doivent y figurer ? Éléments de réponse.

La vente d’un bien ou la prestation d’un service donne lieu à l’établissement des conditions générales de vente (CGV). Celles-ci permettent essentiellement d’encadrer les relations commerciales et, selon l’article L.441-4 du Code de commerce, constituent le socle unique de la négociation commerciale. Mais concrètement, qu’est-ce que c’est ? Sont-elles obligatoires ? Comment les rédiger ? Quelles sont les clauses qu’elles doivent comporter ? Dans ce présent dossier, nous vous proposons un guide complet sur les conditions générales de vente.

Lorsqu’on est auto-entrepreneur, on est appelé au quotidien à traiter avec plusieurs clients. Il est toujours indispensable de présenter son offre au travers d’un devis. Ayant une visée d’abord commerciale, le devis présente les services ou le produit de l’auto-entrepreneur et permet au client de valider ou non.

Facultatif dans certains cas, obligatoire dans d’autres, il reste vivement conseillé. Peu d’auto-entrepreneurs savent de quoi il s’agit. Peu sont ceux qui peuvent établir un devis précis et clair. Ce document, au-delà de son aspect commercial, sert à leur protection légale dans leurs relations avec la clientèle.

Un devis juridiquement valable doit contenir des mentions légales, des mentions propres à l’activité de l’auto-entrepreneur.

L’auto-entrepreneur est tenu de dresser un devis dans le cadre des travaux de réparation, de dépannage et d’entretien dans les secteurs du bâtiment et de l'équipement de la maison.

Parmi les mentions obligatoires qui doivent figurer sur une facture, il y a son numéro. La facturation étant encadrée par la loi, un manquement à cette obligation conduit à des sanctions financières sévères. Sachez également que la numérotation de factures répond à plusieurs règles. Découvrez alors ces dernières dans cette rubrique dédiée aux obligations et solutions liées aux numéros des factures.

Le devis reste un support privilégié pour contractualiser un accord entre un vendeur et un client sur l’objet de la vente ainsi que son prix. Même si nous sommes nombreux à demander un devis à un professionnel pour une prestation de services en tant que consommateurs, l’on peut légitimement se poser la question de savoir si l’établissement d’un devis est forcément obligatoire.

Pour certaines prestations de services, lorsqu’un lien de confiance est déjà préalablement établi entre un professionnel et son client, est-ce que la signature préalable d’un devis est-elle indispensable ? Est-ce que l’absence d’un devis peut impacter la validité d’une vente ? Quelle est la réelle portée juridique d’un devis ? Les réponses à ces questions sont loin d’être évidentes et l’obligation de faire signer un devis dépend de l’objet de la vente. Pour exercer sereinement votre activité professionnelle, nous vous rappelons dans quel cas un devis est obligatoire…

Les logiciels de facturation ont pour but de faciliter tout le processus de facturation. Il est vrai que sans des outils de gestion spécifiques, cette tâche peut s’avérer fastidieuse. D’autant plus qu’elle est chronophage. Ainsi, il est essentiel de s’équiper du bon logiciel de facturation afin d’avoir le temps de se consacrer à son cœur de métier. Les auto-entrepreneurs n’échappent pas à cette règle. Grâce à un bon logiciel, la gestion administrative et comptable devient plus simple.

Mais quels sont les meilleurs logiciels de facturation pour autoentrepreneurs ? Comment choisir son logiciel ? Retrouvez toutes les réponses à ces questions dans cet article.

Éditer, identifier, classer, enregistrer, archiver... Le traitement des factures est une tâche fastidieuse qui prend beaucoup de temps quand on n’a pas le bon outil. Avec l’évolution de la technologie, il est aujourd’hui possible de numériser complètement le processus. En effet, grâce aux logiciels de facturation, tout se fait automatiquement et en quelques minutes. Et la bonne nouvelle, c’est que cela ne vous coûtera pas un euro.

Découvrez tout ce qu’il y a à savoir sur les logiciels de facturation gratuits dans cet article.

L’établissement d’une facture répond à des règles de forme précises. La loi prescrit ainsi toute une série de mentions obligatoires. Sans elles, la facture n’est pas valable. L’entreprise peut également ajouter des mentions facultatives, selon ses besoins et sa situation. Afin de ne rien oublier, cette rubrique revient pour vous sur les mentions obligatoires et facultatives d’une facture.

Vous êtes soumis au régime de la micro-entreprise et vous venez de conclure votre première transaction ? Alors, selon les circonstances, vous pouvez être dans l’obligation d’établir une facture auto-entrepreneur. Si tel est le cas, il convient d’être en conformité avec la législation française en vigueur en la matière. Dans cette optique, vous devez intégrer dans votre facture certaines mentions essentielles. Bien évidemment, suivant que la TVA s’applique ou non, le contenu de cette pièce n’est pas le même. Quoi qu’il en soit, pour vous faciliter la tâche au maximum, il n’y a rien qui vous empêche de recourir à un logiciel de facturation. Depuis le 1er janvier 2020, la facturation électronique devient même obligatoire pour les micro-entrepreneurs.

À l’ère du numérique, les entreprises peuvent désormais compter sur des outils de travail 2.0 pour faciliter la gestion de leurs activités. Si vous êtes un entrepreneur ou chef d’entreprise en quête de moyens pour améliorer et optimiser votre activité, Evoliz est ce qu’il vous faut. Qu’est ce que c’est ? C’est un logiciel de facturation et de gestion en ligne avec de nombreuses fonctionnalités. Découvrez cette formidable solution intelligente et collaborative dans les lignes qui suivent.

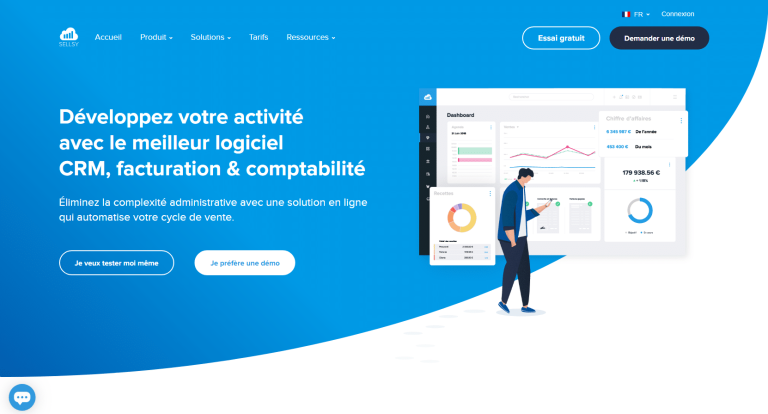

Vous recherchez un outil pour gérer efficacement et facilement l’ensemble de votre cycle client ? Alors, n’hésitez surtout pas à choisir Sellsy. En effet, ce logiciel de gestion commerciale en ligne facilite au maximum le travail collaboratif au sein de votre entreprise. Il permet ainsi d’accomplir toutes les tâches essentielles à la bonne conduite de votre processus commercial (CRM, facturation...). Qui plus est, il n’y a rien de plus approprié pour optimiser la productivité de votre équipe. D’ailleurs, de nombreuses structures utilisent actuellement cette solution ERP en raison de ses différentes fonctionnalités. Tout de suite les points importants à connaître sur ce sujet.

Toutes les entreprises soumises à la TVA ont l’obligation d’émettre des factures pour leurs opérations de vente. Or, depuis le début de l’année 2018, une loi s’applique en France quant à l’interdiction d’utiliser de simples logiciels bureautiques tels que Word et Excel pour la facturation. Les entreprises se tournent donc vers d’autres logiciels de facturation qui sont pour la plupart payants. Il y a cependant une solution totalement gratuite en ligne qui a vu le jour en 2016 et qui s’adapte aux besoins de facturation, de devis et de relances d’impayés des petites entreprises et des entrepreneurs indépendants. Son nom ? Henrri ! Justement, nous vous dévoilons dans les lignes qui suivent toutes ses merveilleuses fonctionnalités.

Vous êtes à la recherche d’un moyen efficace pour faciliter vos démarches de facturation ? Zervant s’impose alors comme la solution idéale. Ce logiciel de facturation en ligne gratuit convient d’ailleurs notamment aux microentreprises et petites structures. En plus, Zervant offre la possibilité de mieux gérer l’édition des factures et la création des devis. Il n’y a pas mieux ainsi pour simplifier autant que possible la gestion commerciale de l’entreprise. Découvrez dans cet article les points essentiels à connaître sur le sujet.

Rédiger un devis est un acteur que l’on retrouve chez bon nombre d’entrepreneurs. S’il est encadré par la loi, il referme plusieurs informations qu’il faut savoir maitriser surtout si on exerce dans ce secteur. Cet article vous permettra d’établir correctement un devis.